이번에는 법인 Business를 자산(Asset)으로 매매할 때와 주식(Share)으로 매매할 때 발생되는 결과를 매수자(Purchaser) 입장에서 설명하여 드리겠습니다.

– “자산, 주식 매입자 / Purchaser’s Point of View”

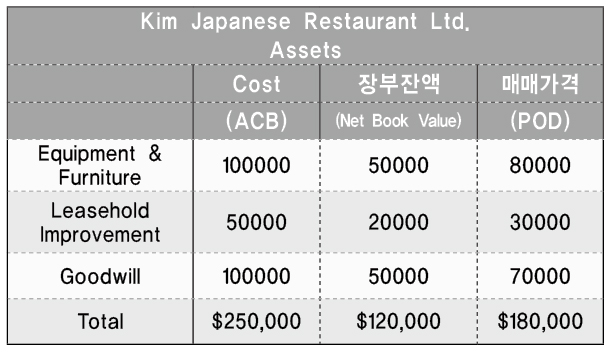

Kim Japanese Restaurant Ltd.가 보유하고 있던 $250,000의 Business를 $180,000의 가격에 자산(Asset)으로 매입하실 경우 매입자는 매도자의 장부가격이 얼마인지는 관계없이 매입자에게는 매매 합의가격 (Fair Market Value) $180,000이 원가가 되어 모든 감가상각, 즉 amortization을 매입가격기준으로 하게 합니다.

한편, Equipment를 구입할 시에는 PST를 납세하여야 합니다. $80,000의 7%인 $5,600을 매입시 납세하여야 합니다. 그러므로 매입자의 Equipment & Furniture 원가는 $85,600이 됩니다.

Leasehold Improvement와 Goodwill에는 PST가 부과되지 않으므로 매입가격이 감가삼각의 기준이 됩니다. (Leasehold: $30,000 Goodwill: $70,000)

“주식매매/Share Purchase”

매도자(Vendor)와 매입자(Purchaser)가 서로 합의한 주식매매가격이 매입자의 매입 원가가 되며, 통상적으로 자산매입가격보다 낮은 금액이 주식매입원가가 됩니다.

한편, 감가상각은 매도자가 가지고 있던 장부가격을 기준으로 하게 됩니다.

★권고사항

1)주식으로 인수하면 법인에서 발생되는 소득공제가 자산으로 인수했을 때 보다 적으므로, 매입자의 법인세 부담이 높아질 수 있습니다.

2) 자산매입보다 낮은가격으로 구매할 수 있다고 생각하고 주식으로 인수하시는 분은 향후 주식으로 다시 매도할 수 없을 경우, 자산매입의 경우보다 금전적으로 손해를 볼 수도 있습니다.

3) 주식인수의 경우, 법인명은 변경되지 않고 회사의 주주만 변경되므로, 주식인수 시까지 세무 및 채무 문제가 발생할 수 있는 지에 대한 철저한 검토가 필요합니다.

다음 번에는 법인에서 주주가 어떻게 투자금 및 소득을 회수할 수 있는 지에 대해 설명해 드리겠습니다.