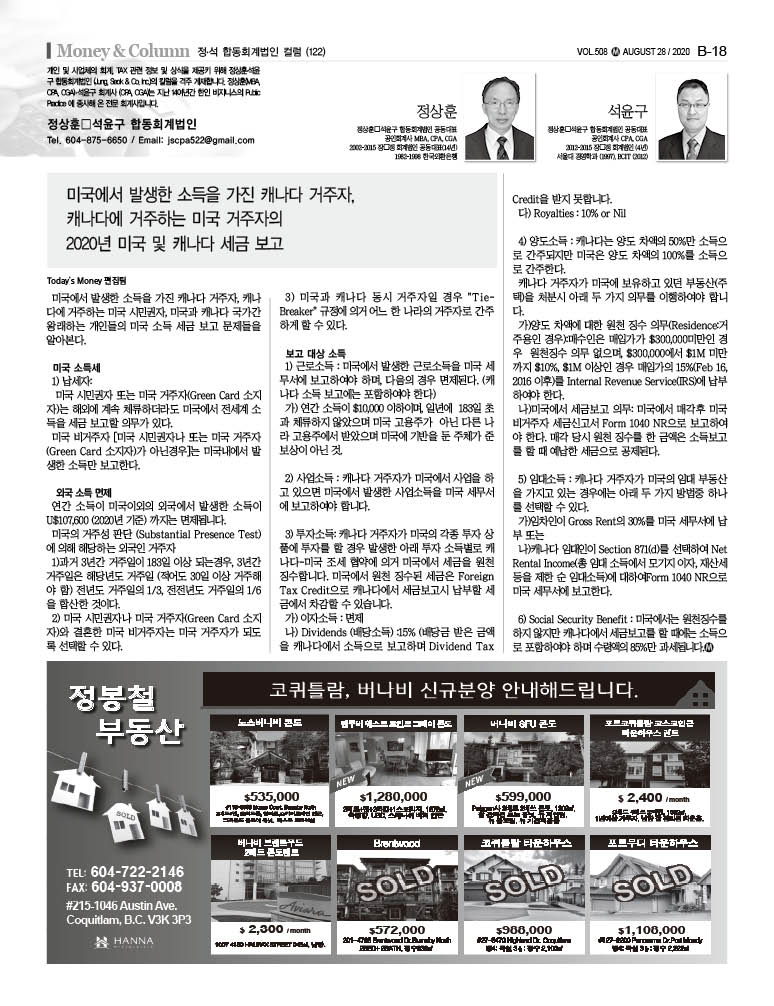

미국에서 발생한 소득을 가진 캐나다 거주자, 캐나다에 거주하는 미국 시민권자, 미국과 캐나다 국가간 왕래하는 개인들의 미국 소득 세금 보고 문제들을 알아본다.

미국 소득세

1) 납세자:

미국 시민권자 또는 미국 거주자(Green Card 소지자)는 해외에 계속 체류하더라도 미국에서 전세계 소득을 세금 보고할 의무가 있다.

미국 비거주자 [미국 시민권자나 또는 미국 거주자(Green Card 소지자)가 아닌경우]는 미국내에서 발생한 소득만 보고한다.

외국 소득 면제

연간 소득이 미국이외의 외국에서 발생한 소득이 U$107,600 (2020년 기준) 까지는 면제됩니다.

미국의 거주성 판단 (Substantial Presence Test) 에 의해 해당하는 외국인 거주자

1)과거 3년간 거주일이 183일 이상 되는경우, 3년간 거주일은 해당년도 거주일 (적어도 30일 이상 거주해야 함) 전년도 거주일의 1/3, 전전년도 거주일의 1/6을 합산한 것이다.

2) 미국 시민권자나 미국 거주자(Green Card 소지자)와 결혼한 미국 비거주자는 미국 거주자가 되도록 선택할 수 있다.

3) 미국과 캐나다 동시 거주자일 경우 “Tie-Breaker” 규정에 의거 어느 한 나라의 거주자로 간주하게 할 수 있다.

보고 대상 소득

1) 근로소득 : 미국에서 발생한 근로소득을 미국 세무서에 보고하여야 하며, 다음의 경우 면제된다. (캐나다 소득 보고에는 포함하여야 한다)

가) 연간 소득이 $10,000 이하이며, 일년에 183일 초과 체류하지 않았으며 미국 고용주가 아닌 다른 나라 고용주에서 받았으며 미국에 기반을 둔 주체가 준 보상이 아닌 것.

2) 사업소득 : 캐나다 거주자가 미국에서 사업을 하고 있으면 미국에서 발생한 사업소득을 미국 세무서에 보고하여야 합니다.

3) 투자소득: 캐나다 거주자가 미국의 각종 투자 상품에 투자를 할 경우 발생한 아래 투자 소득별로 캐나다-미국 조세 협약에 의거 미국에서 세금을 원천 징수합니다. 미국에서 원천 징수된 세금은 Foreign Tax Credit으로 캐나다에서 세금보고시 납부할 세금에서 차감할 수 있습니다.

가) 이자소득 : 면제

나) Dividends (배당소득) :15% (배당금 받은 금액을 캐나다에서 소득으로 보고하며 Dividend Tax Credit을 받지 못합니다.

다) Royalties : 10% or Nil

4) 양도소득 : 캐나다는 양도 차액의 50%만 소득으로 간주되지만 미국은 양도 차액의 100%를 소득으로 간주한다.

캐나다 거주자가 미국에 보유하고 있던 부동산(주택)을 처분시 아래 두 가지 의무를 이행하여야 합니다.

가)양도 차액에 대한 원천 징수 의무(Residence:거주용인 경우):매수인은 매입가가 $300,000미만인 경우 원천징수 의무 없으며, $300,000에서 $1M 미만까지 $10%, $1M 이상인 경우 매입가의 15%(Feb 16, 2016 이후)를 Internal Revenue Service(IRS)에 납부하여야 한다.

나)미국에서 세금보고 의무: 미국에서 매각후 미국 비거주자 세금신고서 Form 1040 NR으로 보고하여야 한다. 매각 당시 원천 징수를 한 금액은 소득보고를 할 때 예납한 세금으로 공제된다.

5) 임대소득 : 캐나다 거주자가 미국의 임대 부동산을 가지고 있는 경우에는 아래 두 가지 방법중 하나를 선택할 수 있다.

가)임차인이 Gross Rent의 30%를 미국 세무서에 납부 또는

나)캐나다 임대인이 Section 871(d)를 선택하여 Net Rental Income(총 임대 소득에서 모기지 이자, 재산세 등을 제한 순 임대소득)에 대하여Form 1040 NR으로 미국 세무서에 보고한다.

6) Social Security Benefit : 미국에서는 원천징수를 하지 않지만 캐나다에서 세금보고를 할 때에는 소득으로 포함하여야 하며 수령액의 85%만 과세됩니다.