법인 Business를 자산으로 매입할 시 투자가 필요합니다. 투자자 입장에선 법인에 투자한 돈을 회수할 필요성이 제기됩니다. 또한 법인에서 발생한 소득을 어떻게 회수할 지가 관건입니다.

이번에는 투자자 (Shareholder)가 투자금과 소득부분을 어떻게 회수할 수 있는 지 그 방법들에 대해 설명하고자 합니다.

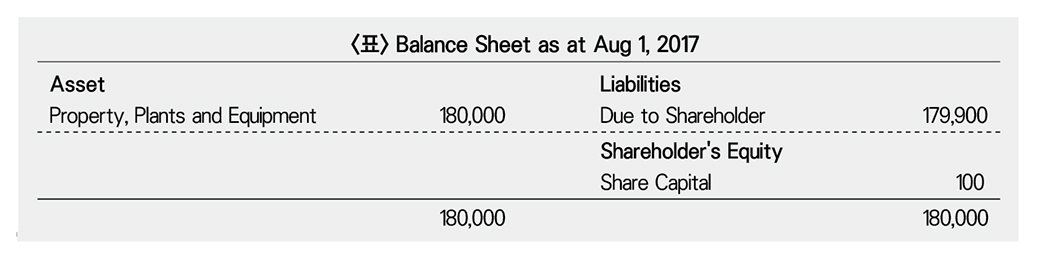

예) 2017년 8월 1일에 정모씨가 법인인 일식당을 자산(Asset)으로 $180,000에 매입. 정모씨는 이 법인의 주식을 100% 가지고 있고 자본금 (Share Capital)은 $100 로 했습니다. 정모씨가 법인에 총 투자한 금액은 $180,000중 Share Capital로 $100, 나머지는 차입금 (개인주주가 회사에 빌려준 돈), 즉 Due to Shareholder $179,900으로 기표됩니다. <표참조>

법인이 운영하는 일식당에서 매월 순소득이 평균 $10,000이 된다고 예상될 경우, 월급, 투자금 회수, 배당금 인출에 관해 설명하고자 합니다.

1. 월급 (Wage, Salary)

$10,000을 월급 (Salary)으로 가져가면 법인에서 $10,000을 전부 소득금액에서 비용으로 공제할 수 있으며 법인세는 없습니다. 월급으로 가져간 정모씨는 $10,000을 개인소득으로 보고하여 개인소득세를 납부하여야 합니다.

2. 투자금 회수 (Due to Shareholder)

월급으로 $10,000을 가져가지 않고 투자금 회수로 매월 $10,000을 인출해 갈 경우, 연 $120,000에 대해 법인은 월급을 준 것이 아니므로 법인세 결산시 비용공제가 되지 않아 $120,000 에 대한 법인세 (약13%) $15,600을 납부해야 합니다. 다만, 회수한 $120,000에 대해 개인소득세는 납부하실 의무가 없습니다. 투자금, 즉 Due to Shareholder balance 한도 내에서 회수한 투자금에 대한 개인소득세 부담은 없습니다.

3. 배당금 (Dividend)

법인에서 발생하는 매월 이익금 $10,000중, $5,000을 월급으로 가져가고 연 $60,000법인소득에 대한 법인세로 $7,800을 납부하시면, 나머지 $52,200 (=60,000-7800)는 법인에 유보되어 배당, 즉 Dividend로 가져가실 수 있습니다.

캐나다 법인에서 받는 배당은 “Eligible” 배당(높은 세율의 법인세를 납부한 후 분배하는 배당) 으로 분배될 경우에는 각 주주가 납부해야 할 개인소득세율이 Top Marginal Rate인 경우 25%-42% (BC주의 경우 31.30%) 정도가 됩니다.

한편, Dividend Tax Credit의 율은 20%-30% (BC주의 경우 25.02%) 정도가 됩니다.

“Other than eligible” 배당(낮은 세율의 법인세를 납부한 후 분배하는 배당) 을 받게 될 경우 거주하는 주에 따라 36%-47% (BC주의 경우 40.61%) 의 개인소득이 적용됩니다. Dividend Tax Credit의 율은 11%-17% (BC주의 경우 12.99%) 정도가 됩니다.

다음회 컬럼에서는 ‘Non-Capital Loss (사업에서 발생한 적자)’ 관련 여러가지 절세혜택에 대해 설명드리겠습니다.