이번에는 법인 Business를 자산(Asset)으로 매매할 때와 주식(Share)으로 매매할 때 발생되는 결과를 매수자(Purchaser) 입장에서 설명하여 드리겠습니다.

– “자산, 주식 매입자 / Purchaser’s Point of View”

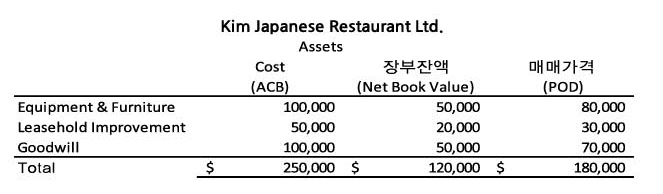

1. “자산매입/Asset Purchase” <표1>

1. “자산매입/Asset Purchase” <표1>Kim Japanese Restaurant Ltd.가 보유하고 있던 $250,000의 Business를 $180,000의 가격에 자산(Asset)으로 매입하실 경우 매입자는 매도자의 장부가격이 얼마인지는 관계없이 매입자에게는 매매 합의가격 (Fair Market Value) $180,000이 원가가 되어 모든 감가상각, 즉 amortization을 매입가격기준으로 하게 합니다.

한편, Equipment를 구입할 시에는 PST를 납세하여야 합니다. $80,000의 7%인 $5,600을 매입시 납세하여야 합니다. 그러므로 매입자의 Equipment & Furniture 원가는 $85,600이 됩니다. Leasehold Improvement와 Goodwill에는 PST가 부과되지 않으므로 매입가격이 감가삼각의 기준이 됩니다. (Leasehold: $30,000 Goodwill: $70,000)

2. “주식매매/Share Purchase”

매도자(Vendor)와 매입자(Purchaser)가 서로 합의한 주식매매가격이 매입자의 매입 원가가 되며, 통상적으로 자산매입가격보다 낮은 금액이 주식매입원가가 됩니다. 한편, 감가상각은 매도자가 가지고 있던 장부가격을 기준으로 하게 됩니다.

권고사항

1)주식으로 인수하면 법인에서 발생되는 소득공제가 자산으로 인수했을 때보다 적으므로, 매입자의 법인세 부담이 높아질 수 있습니다.

2) 자산매입보다 낮은가격으로 구매할 수 있다고 생각하고 주식으로 인수하시는 분은 향후 주식으로 다시 매도할 수 없을 경우, 자산매입의 경우보다 금전적으로 손해를 볼 수도 있습니다.

2) 주식인수의 경우, 법인명은 변경되지 않고 회사의 주주만 변경되므로, 주식인수 시까지 세무 및 채무 문제가 발생할 수 있는 지에 대한 철저한 검토가 필요합니다.

다음회에는 법인에서 주주가 어떻게 투자금 및 소득을 회수할 수 있는 지에 대해 설명해 드리겠습니다.