EMPLOYMENT BENEFITS- COVID-19

지난 한해, COVID-19으로 인해 많은 변화가 있었지만, 그 중에서도 재택근무가 활성화 되면서 그에 대한 비용을 근로자가 부담해야 하는 상황 또한 많아졌다. 이러한 비용들에 대한 세금 공제 혜택을 주기 위해서 캐나다국세청(CRA)에서는 새로운 발표를 하였다.

재택근무를 하는 근로자를 위한 행정적 지원

2020년도 12월 5일, CRA 는 2020년에 집에서 근무한 근로자에 관련된 가이드라인을 공개하였다.

CRA는 근로 비용 공제를 신청할 때 선택적으로 사용할 수 있는 새로운 두가지의 방법을 제시하였다.

▸ New Temporary Flat Rate Method- 고정금액 ($2/day 에서 부터 최대 $400)의 비용 공제를 신청하는 방법. 고용주의 증명서 필요없음.

▸ Simplified Detailed Method- 재택근무로 인한 지출내역을 영수증과 함께 요청하는 방법. 고용주 증명서 필요.

재택근무와 관련된 지출 외에 다른 근로비용지출 (예를들어 자동차 비용)을 요청하는 필요조건은 변하지 않았다.

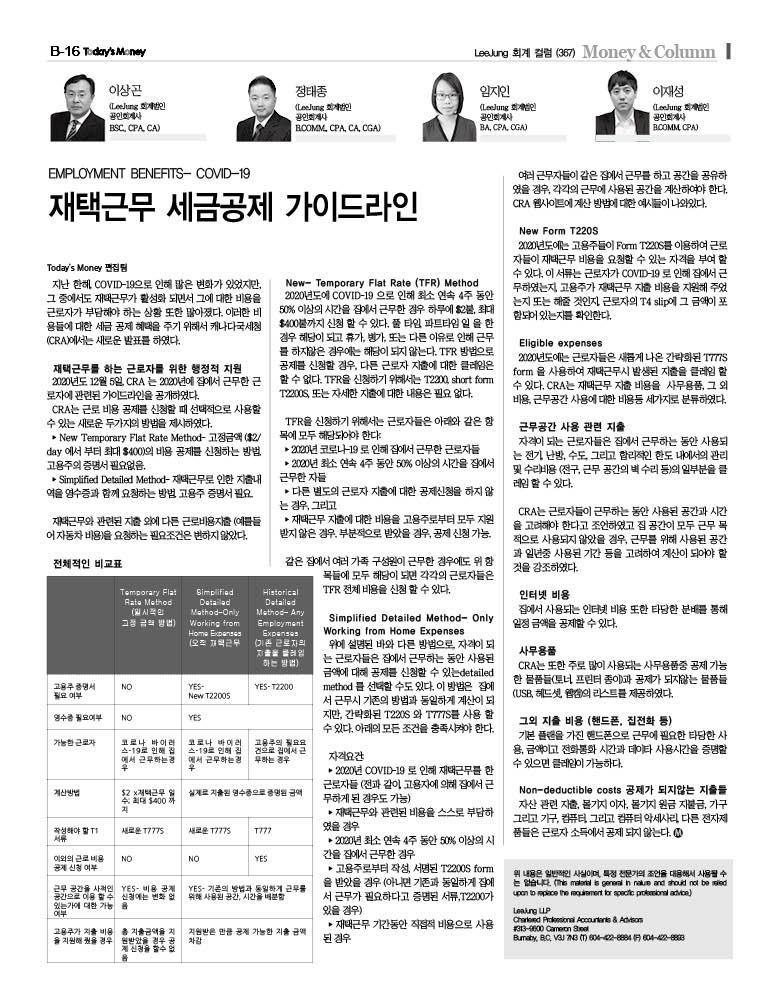

전체적인 비교표

New- Temporary Flat Rate (TFR) Method

2020년도에 COVID-19 으로 인해 최소 연속 4주 동안 50% 이상의 시간을 집에서 근무한 경우 하루에 $2불, 최대 $400불까지 신청 할 수 있다. 풀 타임, 파트타임 일 을 한 경우 해당이 되고 휴가, 병가, 또는 다른 이유로 인해 근무를 하지않은 경우에는 해당이 되지 않는다. TFR 방법으로 공제를 신청할 경우, 다른 근로자 지출에 대한 클레임은 할 수 없다. TFR을 신청하기 위해서는 T2200, short form T2200S, 또는 자세한 지출에 대한 내용은 필요 없다.

TFR을 신청하기 위해서는 근로자들은 아래와 같은 항목에 모두 해당되어야 한다:

▸ 2020년 코로나-19 로 인해 집에서 근무한 근로자들

▸ 2020년 최소 연속 4주 동안 50% 이상의 시간을 집에서 근무한 자들

▸ 다른 별도의 근로자 지출에 대한 공제신청을 하지 않는 경우, 그리고

▸ 재택근무 지출에 대한 비용을 고용주로부터 모두 지원 받지 않은 경우. 부분적으로 받았을 경우, 공제 신청 가능.

같은 집에서 여러 가족 구성원이 근무한 경우에도 위 항목들에 모두 해당이 되면 각각의 근로자들은 TFR 전체 비용을 신청 할 수 있다.

Simplified Detailed Method- Only Working from Home Expenses

위에 설명된 바와 다른 방법으로, 자격이 되는 근로자들은 집에서 근무하는 동안 사용된 금액에 대해 공제를 신청할 수 있는detailed method 를 선택할 수도 있다. 이 방법은 집에서 근무시 기존의 방법과 동일하게 계산이 되지만, 간략화된 T220S 와 T777S를 사용 할 수 있다. 아래의 모든 조건을 충족시켜야 한다.

자격요건:

▸ 2020년 COVID-19 로 인해 재택근무를 한 근로자들 (전과 같이, 고용자에 의해 집에서 근무하게 된 경우도 가능)

▸ 재택근무와 관련된 비용을 스스로 부담하였을 경우

▸ 2020년 최소 연속 4주 동안 50% 이상의 시간을 집에서 근무한 경우

▸ 고용주로부터 작성, 서명된 T2200S form 을 받았을 경우 (아니면 기존과 동일하게 집에서 근무가 필요하다고 증명된 서류,T2200가 있을 경우)

▸ 재택근무 기간동안 직접적 비용으로 사용된 경우

여러 근무자들이 같은 집에서 근무를 하고 공간을 공유하였을 경우, 각각의 근무에 사용된 공간을 계산하여야 한다. CRA 웹사이트에 계산 방법에 대한 예시들이 나와있다.

New Form T220S

2020년도에는 고용주들이 Form T220S를 이용하여 근로자들이 재택근무 비용을 요청할 수 있는 자격을 부여 할 수 있다. 이 서류는 근로자가 COVID-19 로 인해 집에서 근무하였는지, 고용주가 재택근무 지출 비용을 지원해 주었는지 또는 해줄 것인지, 근로자의 T4 slip에 그 금액이 포함되어 있는지를 확인한다.

Eligible expenses

2020년도에는 근로자들은 새롭게 나온 간략화된 T777S form 을 사용하여 재택근무시 발생된 지출을 클레임 할 수 있다. CRA는 재택근무 지출 비용을 사무용품, 그 외 비용, 근무공간 사용에 대한 비용등 세가지로 분류하였다.

근무공간 사용 관련 지출

자격이 되는 근로자들은 집에서 근무하는 동안 사용되는 전기, 난방, 수도, 그리고 합리적인 한도 내에서의 관리 및 수리비용 (전구, 근무 공간의 벽 수리 등)의 일부분을 클레임 할 수 있다.

CRA는 근로자들이 근무하는 동안 사용된 공간과 시간을 고려해야 한다고 조언하였고 집 공간이 모두 근무 목적으로 사용되지 않았을 경우, 근무를 위해 사용된 공간과 일년중 사용된 기간 등을 고려하여 계산이 되어야 할 것을 강조하였다.

인터넷 비용

집에서 사용되는 인터넷 비용 또한 타당한 분배를 통해 일정 금액을 공제할 수 있다.

사무용품

CRA는 또한 주로 많이 사용되는 사무용품중 공제 가능한 물품들(토너, 프린터 종이)과 공제가 되지않는 물품들(USB, 헤드셋, 웹캠)의 리스트를 제공하였다.

그외 지출 비용 (핸드폰, 집전화 등)

기본 플랜을 가진 핸드폰으로 근무에 필요한 타당한 사용, 금액이고 전화통화 시간과 데이타 사용시간을 증명할 수 있으면 클레임이 가능하다.

Non-deductible costs 공제가 되지않는 지출들

자산 관련 지출, 몰기지 이자, 몰기지 원금 지불금, 가구 그리고 기구, 컴퓨터, 그리고 컴퓨터 악세사리, 다른 전자제품들은 근로자 소득에서 공제 되지 않는다.

위 내용은 일반적인 사실이며, 특정 전문가의 조언을 대용해서 사용될 수는 없습니다. (This material is general in nature and should not be relied upon to replace the requirement for specific professional advice.)