Tax Free Savings Account (TFSA)는18세이상의 캐나다 거주자라면 누구든지 만들 수 있다. TFSA는 2009년부터 실행된 비과세 저축계좌이다. RRSP와 달리 TFSA에 입금한 금액(원금)은 소득공제가 안되지만, TFSA내에서 발생한 소득은 비과세 대상이 된다. 하지만 반대로 TFSA에서 발생한 투자손실 역시 소득공제에 사용할 수 없다. TFSA를 유지하기 위해 지출된 비용에 대한 세무공제 또한 없다. 그리고 RRSP와는 달리 세 후 소득을 사용하여 저축을 하기 때문에 미래에 저축한 금액을 출금하여 사용하는데 있어서 RRSP보다 덜 제약이 따르게 된다.

TFSA 특징

•TFSA 내에서 발생하는 모든 소득은 비과세이다.

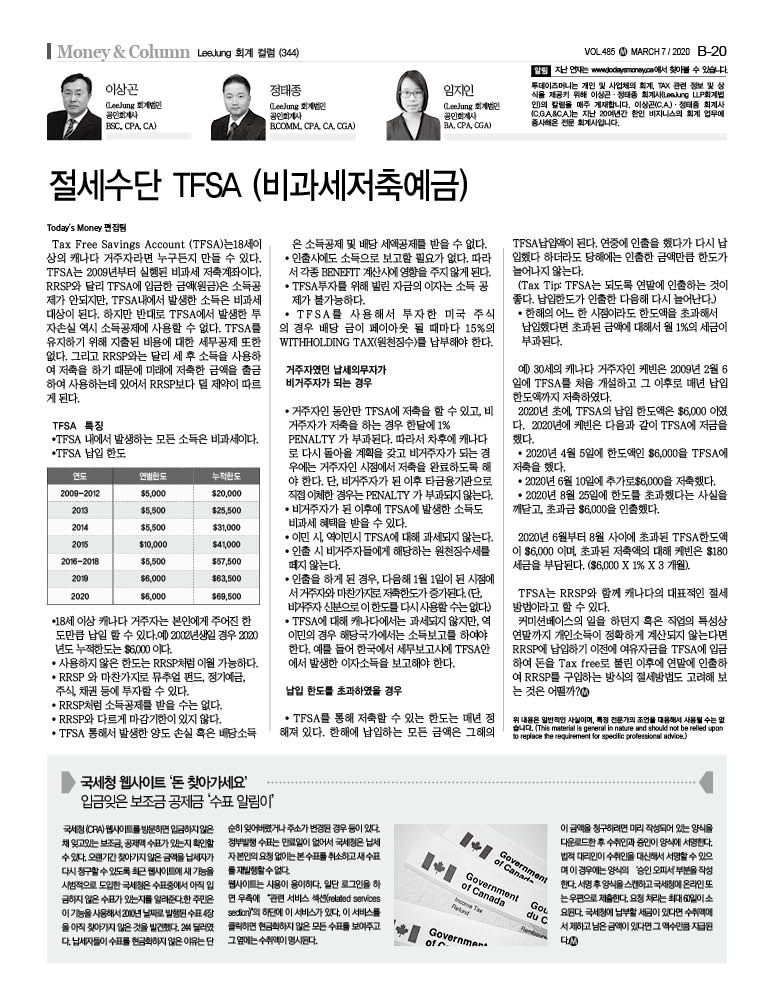

•TFSA 납입 한도

| 연도 | 연별한도 | 누적한도 |

| 2009-2012 | $5,000 | $20,000 |

| 2013 | $5,500 | $25,500 |

| 2014 | $5,500 | $31,000 |

| 2015 | $10,000 | $41,000 |

| 2016-2018 | $5,500 | $57,500 |

| 2019 | $6,000 | $63,500 |

| 2020 | $6,000 | $69,500 |

•18세 이상 캐나다 거주자는 본인에게 주어진 한

도만큼 납일 할 수 있다.예) 2002년생일 경우 2020

년도 누적한도는 $6,000 이다.

• 사용하지 않은 한도는 RRSP처럼 이월 가능하다.

• RRSP 와 마찬가지로 뮤추얼 펀드, 정기예금,

주식, 채권 등에 투자할 수 있다.

• RRSP처럼 소득공제를 받을 수는 없다.

• RRSP와 다르게 마감기한이 있지 않다.

• TFSA 통해서 발생한 양도 손실 혹은 배당소득

은 소득공제 및 배당 세액공제를 받을 수 없다.

• 인출시에도 소득으로 보고할 필요가 없다. 따라

서 각종 BENEFIT 계산시에 영향을 주지 않게 된다.

• TFSA투자를 위해 빌린 자금의 이자는 소득 공

제가 불가능하다.

• TFSA를 사용해서 투자한 미국 주식의 경우 배당 금이 페이아웃 될 때마다 15%의 WITHHOLDING TAX(원천징수)를 납부해야 한다.

거주자였던 납세의무자가

비거주자가 되는 경우

• 거주자인 동안만 TFSA에 저축을 할 수 있고, 비

거주자가 저축을 하는 경우 한달에 1%

PENALTY 가 부과된다. 따라서 차후에 캐나다

로 다시 돌아올 계획을 갖고 비거주자가 되는 경

우에는 거주자인 시점에서 저축을 완료하도록 해

야 한다. 단, 비거주자가 된 이후 타금융기관으로

직접 이체한 경우는 PENALTY 가 부과되지 않는다.

• 비거주자가 된 이후에 TFSA에 발생한 소득도

비과세 혜택을 받을 수 있다.

• 이민 시, 역이민시 TFSA에 대해 과세되지 않는다.

• 인출 시 비거주자들에게 해당하는 원천징수세를

떼지 않는다.

• 인출을 하게 된 경우, 다음해 1월 1일이 된 시점에

서 거주자와 마찬가지로 저축한도가 증가된다. (단,

비거주자 신분으로 이 한도를 다시 사용할 수는 없다.)

• TFSA에 대해 캐나다에서는 과세되지 않지만, 역

이민의 경우 해당국가에서는 소득보고를 하여야

한다. 예를 들어 한국에서 세무보고시에 TFSA안

에서 발생한 이자소득을 보고해야 한다.

납입 한도를 초과하였을 경우

• TFSA를 통해 저축할 수 있는 한도는 매년 정해져 있다. 한해에 납입하는 모든 금액은 그해의 TFSA납입액이 된다. 연중에 인출을 했다가 다시 납입했다 하더라도 당해에는 인출한 금액만큼 한도가 늘어나지 않는다.

(Tax Tip: TFSA는 되도록 연말에 인출하는 것이 좋다. 납입한도가 인출한 다음해 다시 늘어난다.)

• 한해의 어느 한 시점이라도 한도액을 초과해서

납입했다면 초과된 금액에 대해서 월 1%의 세금이

부과된다.

예) 30세의 캐나다 거주자인 케빈은 2009년 2월 6일에 TFSA를 처음 개설하고 그 이후로 매년 납입 한도액까지 저축하였다.

2020년 초에, TFSA의 납입 한도액은 $6,000 이였다. 2020년에 케빈은 다음과 같이 TFSA에 저금을 했다.

• 2020년 4월 5일에 한도액인 $6,000을 TFSA에 저축을 했다.

• 2020년 6월 10일에 추가로$6,000을 저축했다.

• 2020년 8월 25일에 한도를 초과했다는 사실을 깨닫고, 초과금 $6,000을 인출했다.

2020년 6월부터 8월 사이에 초과된 TFSA한도액이 $6,000 이며, 초과된 저축액의 대해 케빈은 $180 세금을 부담된다. ($6,000 X 1% X 3 개월).

TFSA는 RRSP와 함께 캐나다의 대표적인 절세 방법이라고 할 수 있다.

커미션베이스의 일을 하던지 혹은 직업의 특성상 연말까지 개인소득이 정확하게 계산되지 않는다면 RRSP에 납입하기 이전에 여유자금을 TFSA에 입금하여 돈을 Tax free로 불린 이후에 연말에 인출하여 RRSP를 구입하는 방식의 절세방법도 고려해 보는 것은 어떨까?

위 내용은 일반적인 사실이며, 특정 전문가의 조언을 대용해서 사용될 수는 없습니다. (This material is general in nature and should not be relied upon to replace the requirement for specific professional advice.)